Conheça os 4 principais indicadores de atividade

Introdução

Finalizando a série dos indicadores financeiros, neste artigo vamos abordar os indicadores de atividade, que refletem a gestão dos prazos de recebimentos, estocagem e pagamentos.

Os indicadores de atividade, também chamados de indicadores de gestão de capital de giro, contribuem com o monitoramento da situação financeira da empresa e trazem quantos dias a empresa leva, em média, para receber as suas vendas, para pagar as suas compras e renovar o seu estoque.

Indicadores de atividade

Conceder prazos para pagamentos dos seus clientes configura, muitas vezes, uma necessidade competitiva. No entanto, teoricamente, quanto menor o prazo de recebimento de vendas e de renovação de estoque, melhor. Da mesma forma, teoricamente, quanto maior o prazo de pagamento das compras (sem atraso), melhor.

Portanto cabe aos gestores monitorarem os indicadores de atividade, de forma que não haja um grande descompasso entre pagamento e recebimento, forçando, assim, a necessidade de um volume elevado de capital de giro, gerado pelo alto ciclo financeiro.

Antes de irmos para os indicadores, será necessário apresentarmos algumas definições que estão sendo consideradas neste artigo:

- Contas a receber (Saldo Médio) – saldo médio (em R$) a receber dos clientes em uma determinada data. O saldo médio do contas a receber de um trimestre é a média do saldo (em R$) no último dia de cada mês (por exemplo) do respectivo trimestre;

- Receitas Brutas (Média Diária) – volume total (em R$) gerado pelas vendas da empresa;

- Estoques Totais Médios – valor médio do estoque (em R$) em um determinado período. O estoque médio de um trimestre é a média da posição do estoque (em R$) no último dia de cada mês (por exemplo) do respectivo trimestre. Estamos considerando estoques totais como: estoques de matéria-prima, produtos em processo e produtos acabados;

- Custos dos Produtos Vendidos (Média Diária) – custo dos produtos vendidos representa o quanto se gastou (em R$) para se produzir os produtos que foram vendidos em um determinado período. Para se obter a média diária, recomendamos que o gestor utilize um período que amenize as variações inerentes do processo. Em situações que não há grandes variações de custo do produto, recomenda-se utilizar pelo menos um período de 3 meses para o cálculo da média diária.

- Fornecedores Saldos Médios – saldo médio a pagar (em R$) em uma determinada data para fornecedores de matéria-prima. O saldo médio de contas a pagar de fornecedores de matéria prima de um trimestre é a média do saldo (em R$) no último dia de cada mês (por exemplo) do respectivo trimestre.

Prazo Médio de Recebimento de Venda (PMRV)

O prazo médio de recebimento indica em média quantos dias a empresa aguarda para receber as suas vendas:

![]()

É fundamental as lideranças financeiras ou de vendas, monitorarem esse prazo médio de recebimento em volumes adequados para o negócio, evitando assim que a equipe de vendas ofereça condições de pagamentos acima do considerado adequado para a operação da empresa.

Prazo Médio de Estocagem (PME)

O prazo médio de estocagem indica, em média, quantos dias a empresa leva para vender o seu estoque global (matéria-prima, produtos em processo e produtos acabados).

![]()

Muitos fatores acabam influenciando neste indicador, a exemplo do tempo médio de reabastecimento dos fornecedores, da política de estoque, lotes mínimos de fornecimento, limitações físicas de estoque, limitações de obsolescência de insumos, entre outros. Cada negócio possui um prazo médio de estocagem inerente ao seu processo.

Tempo de estocagem significa ativo “parado”, portanto o desafio da liderança (financeira ou de produção) está em buscar e manter o menor tempo possível de estocagem global.

Prazo Médio de Pagamento (PMP)

O prazo médio de pagamento indica em média quantos dias a empresa leva para pagar as suas compras (sem atraso).

![]()

Prazos longos para pagamento dos fornecedores de matéria-prima são muito bem-vindos, portanto, a liderança financeira ou de compras deve sempre estar atenta a esse indicador, buscando negociar prazos de pagamentos que contribuam com o ciclo financeiro da empresa.

Ciclo Financeiro (CF)

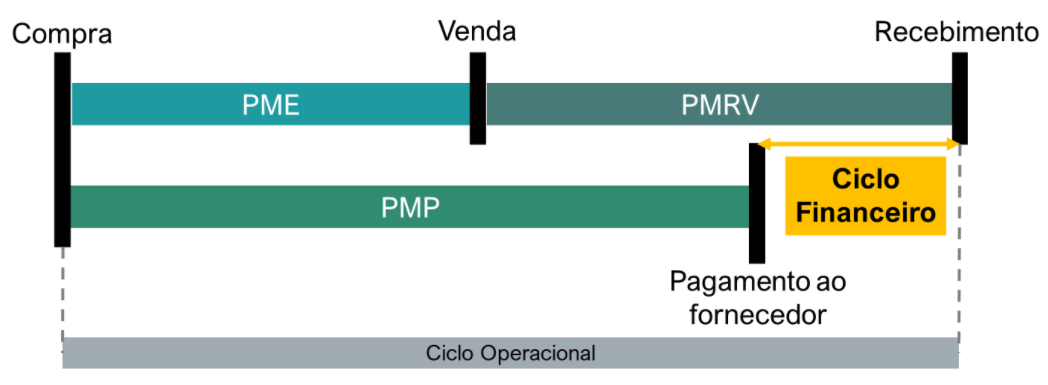

O ciclo financeiro (ou ciclo de caixa) é o tempo do ciclo operacional que o caixa fica “descoberto”, ou seja, você já pagou os seus fornecedores e ainda não recebeu dos seus clientes.

![]()

Na figura abaixo pode ser visualizado o conceito de ciclo financeiro.

Quando o CF é positivo (>0), a empresa tem de investir recursos para financiar o seu ciclo de financeiro. Por outro lado, se negativo (<0), a empresa tem os seus recursos cíclicos financiados pelos próprios fornecedores.

Considerações finais

Cada empresa tem o seu ciclo operacional inerente ao segmento de atuação e ao processo produtivo. Os líderes devem monitorar os indicadores de atividade, pois, se a empresa está apresentando dificuldades financeiras, um dos motivos possíveis é a defasagem entre o prazo de recebimento e o prazo de pagamento, ou ainda que o giro de estoque esteja lento, enquanto o prazo de pagamento esteja rápido.

Acompanhar a evolução dos indicadores de atividade ao longo dos anos traz visões de sazonalidade ou qualquer outra variação de mercado que pode contribuir muito para a tomada de decisão sobre capital de giro de forma antecipada.

Agora que você já conhece os indicadores de atividade, conheça também os indicadores de lucratividade e rentabilidade e leia também nossos artigos sobre indicadores de liquidez e indicadores de endividamento.

Se aprofunde no tema, estude e, querendo conhecer mais sobre como implantar indicadores financeiros na sua empresa, nos convide para um café.

Autor: Rodrigo de Paula | Sócio da VBMC Consultores